Versicherungskaufmann: Beruf, Ausbildung, Gehalt & Jobs

Lesedauer: 13 Minuten

Direkt zu: Versicherungskaufmann Aufgaben | Berufsalltag | Wo arbeiten Versicherungskaufleute? | Versicherungskaufmann Voraussetzungen | Ausbildung Versicherungskaufmann | Weiterbildung und Quereinstieg | Versicherungskaufmann Gehalt | Karriereperspektiven und Jobs | Fazit

Das Leben ist voller Risiken. Gut, dass man sich gegen die meisten davon absichern kann. Denn Versicherungsunternehmen haben eine breite Palette an Versicherungsprodukten für Privatleute und Unternehmen im Angebot. Als Versicherungskaufmann bzw. Versicherungskauffrau sind Sie kompetenter Ansprechpartner für Ihre Kunden. Sie helfen bei der Auswahl der richtigen Versicherungen sowie bei der Schadensregulierung im Fall der Fälle. Ein spannender, abwechslungsreicher Beruf mit viel Verantwortung. In diesem Artikel erfahren Sie, wie Sie Versicherungskaufmann werden können, wie sich der Arbeitsalltag gestaltet und welche Karrierechancen der Beruf bietet. Außerdem finden Sie auf unserer Jobbörse passende Stellen im Vertrieb als Kaufmann oder Kauffrau für Versicherungen und Finanzen.

Berufsbild Kaufmann für Versicherungen und Finanzanlagen

Was macht ein Versicherungskaufmann?

Ob Altersvorsorge, private Krankenversicherung, Berufsunfähigkeit, Haftpflichtversicherung, Schutz rund um Haus und Auto, Lebensversicherung oder Rechtsschutz – die Auswahl an Versicherungen ist enorm. Versicherungskaufleute (die offizielle Berufsbezeichnung lautet seit 2022 Versicherungskaufmann / Versicherungskauffrau für Versicherungen und Finanzanlagen) sind Experten im Hinblick auf die vielfältigen Versicherungsprodukte. Zu den wichtigsten Aufgaben eines Versicherungskaufmanns gehört es, Informationen zum Versicherungsbedarf von Kunden einzuholen, Angebote zu erstellen, Verträge auszuarbeiten und bei Eintritt eines Versicherungsfalls den Leistungsanspruch zu prüfen sowie Versicherungsleistungen zu bewilligen.

Bedarfsanalyse, Beratung und Vertragsgestaltung

Versicherungen müssen speziell auf jeden Kunden abgestimmt sein, um eine optimale Absicherung zu gewährleisten. Als Versicherungskaufmann bzw. Versicherungskauffrau ist es eine Ihrer Aufgaben, den individuellen Bedarf von Kunden zu ermitteln und anhand dessen die passenden Versicherungen zusammenzustellen. Sie arbeiten Verträge aus und kümmern sich um die Auftragsabwicklung.

Leistungsbearbeitung und Schadensregulierung

Tritt ein Leistungsfall ein, prüfen Sie die Leistungspflicht. Unter anderem bedeutet das, Kontakt mit Zeugen, Sachverständigen und Polizei zu haben oder Schäden vor Ort zu begutachten. Sie ermitteln die Leistungshöhe und sorgen für schnelle Zahlungen an Ihre Kunden. Als Kaufmann für Versicherungen und Finanzen sind Sie aber genauso mit der Abwehr ungerechtfertigter Ansprüche befasst.

Risikomanagement

Versicherungsunternehmen müssen wirtschaftlich arbeiten. Im Risikomanagement untersuchen und bewerten Sie verschiedene Versicherungsrisiken, die sich auf die Kosten für einzelne Versicherungen auswirken oder sogar zur Ablehnung von Anträgen führen können (etwa, wenn eine zu versichernde Immobilie in einem Hochwassergebiet liegt).

Finanzberatung

Wer bei der Ausbildung zum Kaufmann für Versicherungen und Finanzanlagen die Spezialisierung Finanzanlagen gewählt hat, findet seinen Aufgabenschwerpunkt im Bereich Finanzberatung. Hier werden Sie beispielsweise beratend in der privaten und betrieblichen Altersvorsorge sowie bei der Finanzierung von Immobilienkäufen tätig. Oder Sie betreuen gewerbliche Kunden in Finanzierungsfragen und bei der Optimierung vorhandener Finanzprodukte.

Typische Versicherungskaufmann Aufgaben im Überblick:

- Kundenberatung (telefonisch oder persönlich)

- Bedarfsanalyse und Risikobewertung

- Angebote erstellen

- Versicherungsverträge abschließen und verwalten

- Verträge aktualisieren oder kündigen

- Leistungsbearbeitung und Schadenservice

- Kundendatenpflege

- Neukundenakquise

Wie sieht der Berufsalltag für Versicherungskaufleute aus?

Der Beruf als Kaufmann für Versicherungen und Finanzanlagen wird stark durch Kundenkontakte geprägt. Weil die Anliegen der Kunden variieren, gleicht kaum ein Arbeitstag dem anderen. Versicherungskaufleute müssen sich flexibel auf unterschiedliche Situationen einstellen können.

Tätigkeiten, wie Beratungsgespräche führen, Menschen in schwierigen Lebenslagen zur Seite stehen, Verträge gestalten, Akten führen und Datenpflege, machen einen Teil des Arbeitsalltags aus, der aber auch gut organisiert sein will. Deshalb gehören Aufgaben wie E-Mails bearbeiten, Termine koordinieren sowie Teambesprechungen ebenfalls zu einem typischen Arbeitstag dazu.

Die wichtigsten Arbeitsmittel für Versicherungskaufleute sind Telefon und PC, denn Versicherungsverträge und Leistungsberechnungen werden mittlerweile digital erstellt. Üblicherweise arbeitet man im Büro und hat dann meist geregelte Arbeitszeiten. Es gibt aber genauso Jobs im Außendienst.

Jobs im Innendienst

Als Versicherungskaufmann im Innendienst sind Sie ausschließlich im Büro tätig. Hier können Sie – in Abhängigkeit der internen Strukturen beim Arbeitgeber sowie nach eigenen Vorlieben – in verschiedenen Bereichen arbeiten. Im Kundenservice kümmern Sie sich um die telefonische Kundenberatung, Auftragssachbearbeitung sowie Vertragsverwaltung. Im Schadenservice bearbeiten Sie aktuelle Schadenfälle. Im Bereich Akquise gewinnen Sie neue Kunden für Ihr Versicherungsunternehmen am Telefon bzw. bieten Bestandskunden optimierte Verträge oder neue Versicherungen an.

Jobs im Außendienst

Als Mitarbeiter im Außendienst einer Versicherung bearbeiten Sie organisatorische Dinge zwar ebenfalls im Büro, gehen aber zusätzlich auf Kundenbesuch. Sie präsentieren die Versicherungsprodukte Ihres Unternehmens und beraten Kunden im persönlichen Gespräch vor Ort. Weitere Einsatzbereiche für den Außendienst sind Begutachtungen von Schäden, z.B. nach einem Einbruch oder Brand, sowie Ortsbesichtigungen zur Risikobewertung vor Vertragsschluss.

Wo arbeitet man als Kaufmann für Versicherungen und Finanzen?

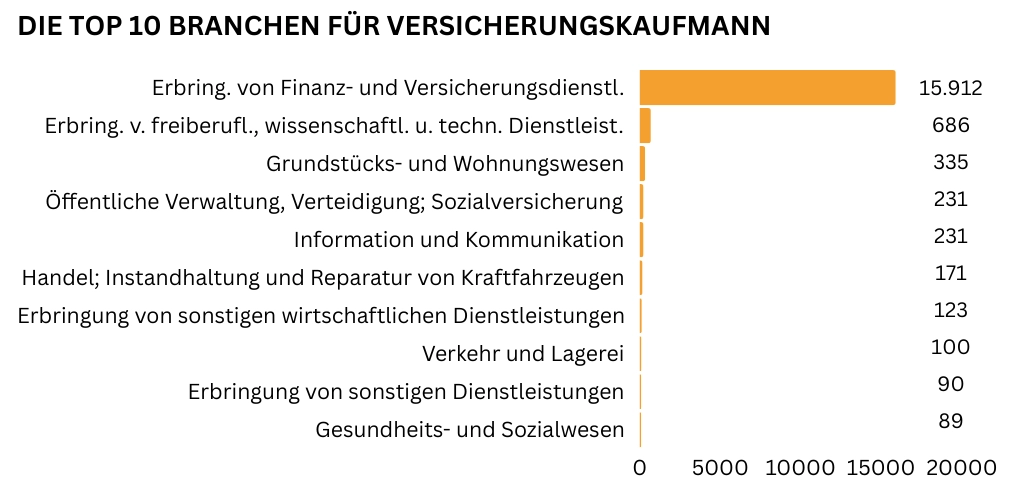

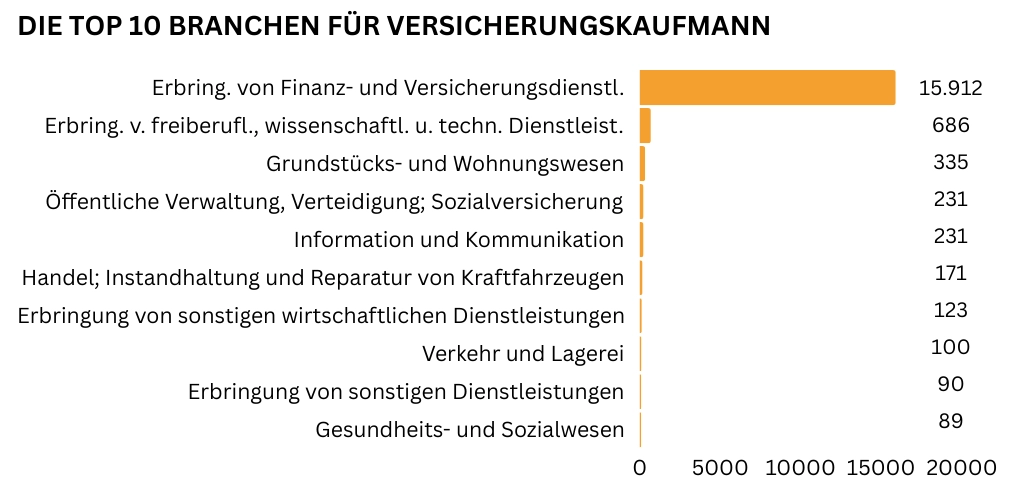

Weil die Versicherungsbranche ein wichtiger Wirtschaftszweig ist, sind Kaufleute für Versicherungen und Finanzen sehr gefragt. Sie arbeiten vor allem für Versicherungsunternehmen und Kreditinstitute. Überdies findet man sie beispielsweise bei Unternehmensberatungen, Inkassobüros, in einer Agentur oder als selbstständige Versicherungsvertreter oder Versicherungsmakler. Laut einer aktuellen Analyse des Stellenmarkts für Versicherungskaufleute von index research, dem europäischen Marktführer in der Arbeits- und Stellenmarktanalyse, gibt es mit aktuell 15.912 Ausschreibungen die weitaus meisten Jobs bei Finanz- und Versicherungsdienstleistern. Aber auch andere Dienstleister, die Immobilienbranche, die öffentliche Verwaltung oder die IT-Branche und der KfZ-Handel suchen Versicherungsfachkräfte.

Versicherungskaufmann Voraussetzungen: Welche Fähigkeiten brauche ich?

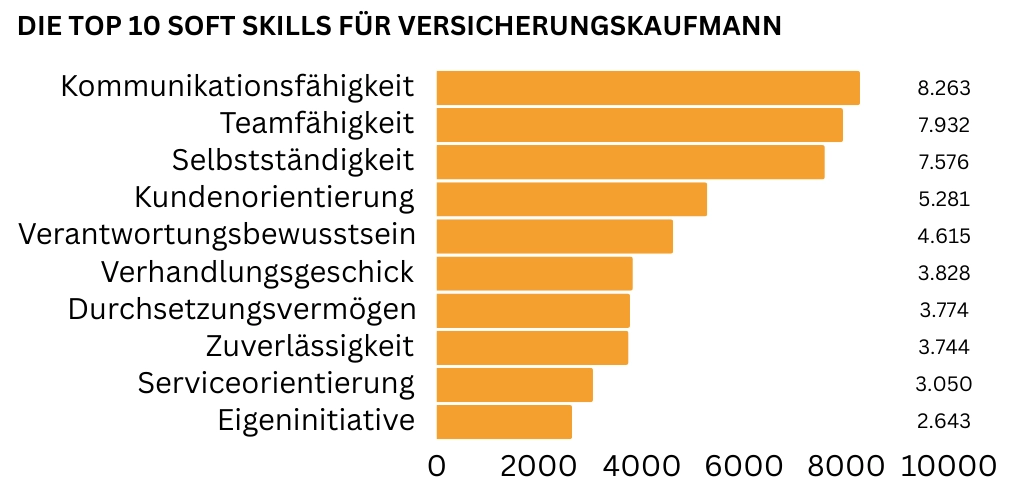

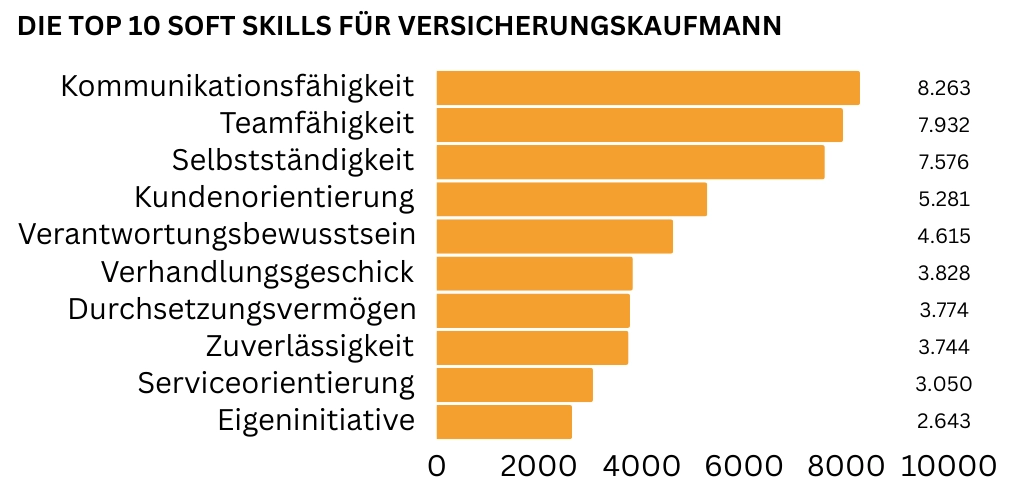

Wer als Kaufmann oder Kauffrau für Versicherungen arbeiten möchte, sollte in jedem Fall Freude am Umgang mit anderen Menschen mitbringen. Kommunikation und Teamfähigkeit sind in diesem Bereich das A und O. Unternehmen wünschen sich von ihren zukünftigen Mitarbeitern eine selbständige, serviceorientierte und verantwortungsbewusste Arbeitsweise. Wichtig sind darüber hinaus Verhandlungsgeschick bzw. Überzeugungskraft, Durchsetzungsvermögen und Zuverlässigkeit.

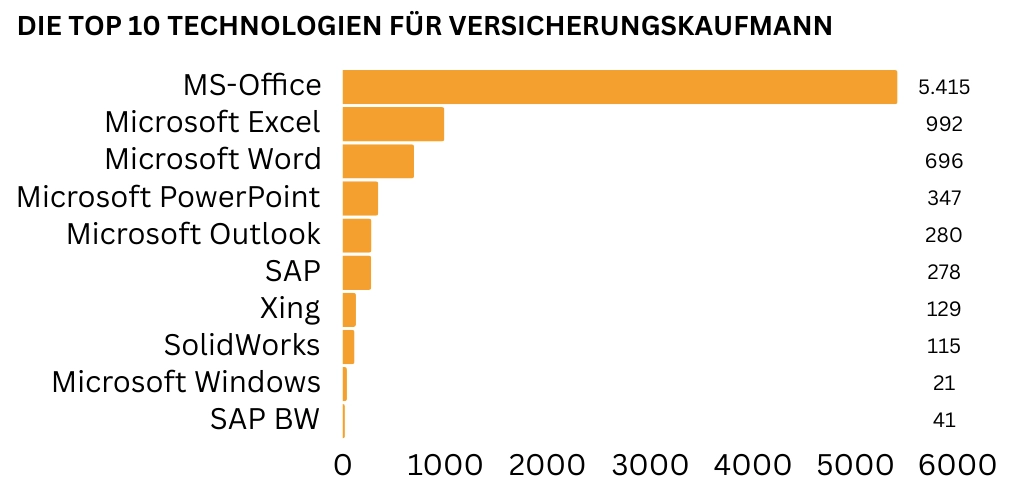

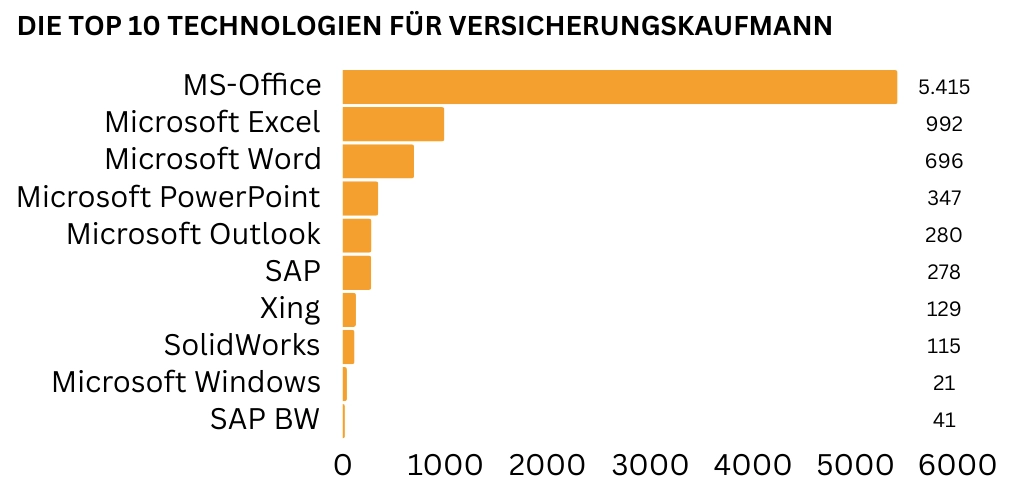

Weil im Versicherungswesen zahlreiche Informationen in Form von Daten erfasst und verarbeitet werden müssen, sind solide EDV-Kenntnisse erforderlich. Eine Grundvoraussetzung ist der sichere Umgang mit dem MS-Office Paket. Aber auch Erfahrung mit SAP oder XING können verlangt sein.

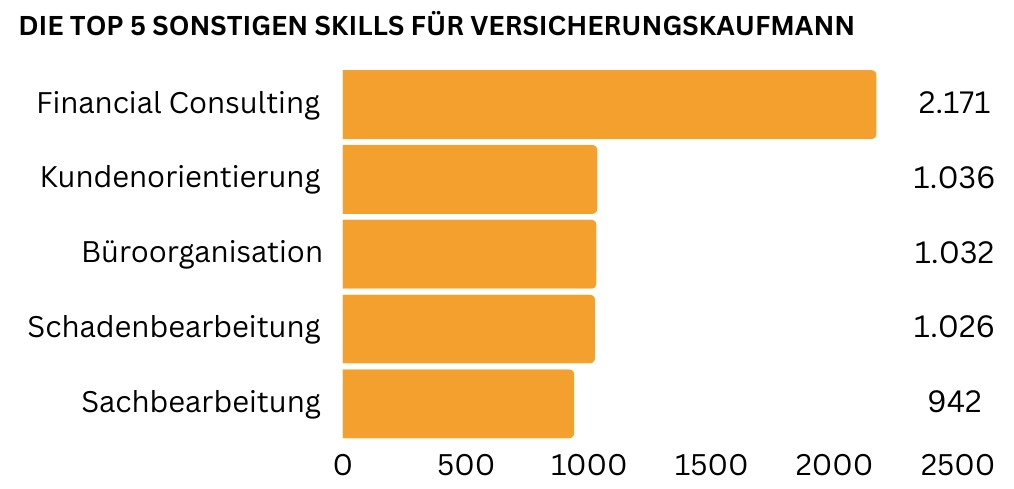

Da der Arbeitsalltag als Kaufmann für Versicherungen und Finanzen überwiegend auf beratende Tätigkeiten ausgerichtet ist, darf das entsprechende Fachwissen in Finanzfragen nicht fehlen. Eine hohe Kundenorientierung sowie Kenntnisse in Büroorganisation und in Schadens- und Sachbearbeitung gehören ebenfalls zu den Anforderungen.

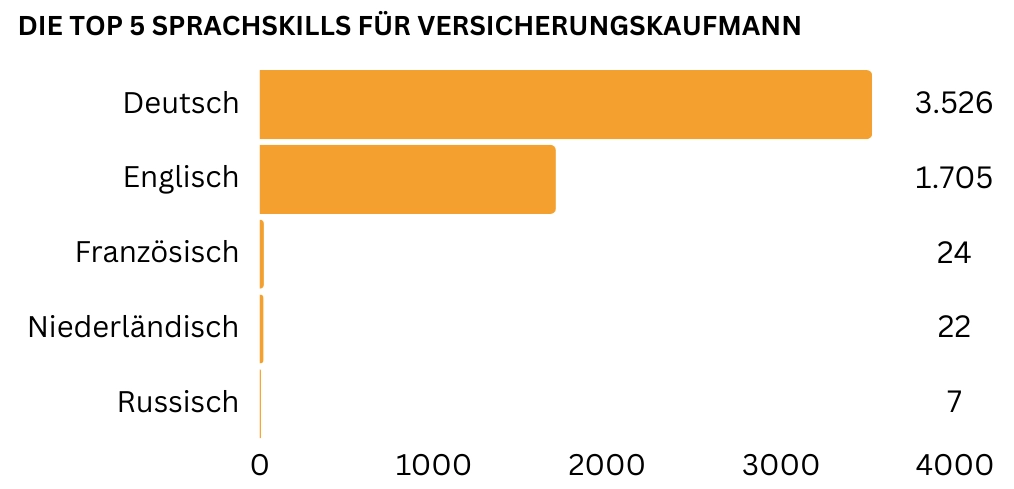

Als Versicherungskaufmann muss man außerdem sprachlich fit sein. Am wichtigsten sind hier exzellente Deutschkenntnisse. Bei den Fremdsprachen spielt Englisch die größte Rolle. Je nach Kundschaft können manchmal auch weitere Fremdsprachen wie Französisch oder Niederländisch ein Thema sein.

Ausbildung Versicherungskaufmann / Versicherungskauffrau

Wie kann ich Versicherungskaufmann werden? Der Weg zu diesem Beruf führt über eine duale Ausbildung. Wichtig zu wissen: Die heute immer noch gebräuchlichen Begriffe »Versicherungskaufmann / Versicherungskauffrau« bzw. »Kaufmann / Kauffrau für Versicherungen und Finanzen« sind ältere Bezeichnungen des Berufs. Im Zuge einer Modernisierung von Ausbildungsinhalten lautet der Berufstitel seit 2022 »Kaufmann / Kauffrau für Versicherungen und Finanzanlagen«. Zu Beginn der Ausbildung treffen die angehenden Versicherungskaufleute eine Wahl zwischen der Fachrichtung Versicherungen oder der Fachrichtung Finanzberatung.

Wie lange dauert die Ausbildung zum Versicherungskaufmann?

Die Ausbildung Kaufmann Versicherungen und Finanzanlagen dauert in der Regel 3 Jahre. Dabei kann man die Ausbildungszeit auf 2.5 oder sogar 2 Jahre verkürzen. Zum Beispiel, wenn das Ausbildungsziel durch besonders gute Leistungen vorzeitig erreicht wird oder bereits vorhandene schulische bzw. berufliche Qualifikationen angerechnet werden können. Der Zugang zur Ausbildung ist übrigens an keine besonderen Voraussetzungen geknüpft, wäre also theoretisch auch ohne Schulabschluss möglich.

Allerdings besaß im Jahr 2022 laut Angaben der Bundesagentur für Arbeit der überwiegende Teil der Azubis die Hochschulreife (66 Prozent) oder einen mittleren Bildungsabschluss (30 Prozent). Bei der Bewerbung um einen Ausbildungsplatz kommt es auf gute Noten in Mathe und Deutsch an. Kenntnisse in Recht, Wirtschaft sowie Englisch sind ebenfalls hilfreich.

Ablauf Ausbildung Versicherungskaufmann / -kauffrau

Beim Ausbildungsberuf Versicherungskaufmann handelt es sich um eine duale Ausbildung. Das heißt, die Ausbildung findet parallel in der Berufsschule und im Ausbildungsbetrieb statt. Während der Ausbildung bekommt man in der Berufsschule fachspezifisches Wissen vermittelt. Dazu gehören Kenntnisse über die unterschiedlichen Versicherungszweige und zum Schadens- und Leistungsmanagement.

Man lernt in der Schule auch Bedarfsberechnungen durchzuführen und den Versicherungsmarkt zu analysieren. Außerdem gehören betriebswirtschaftliche Komponenten, kaufmännische Steuerung und die Informationsverarbeitung zu den in der Ausbildung vermittelten Inhalten. Abgerundet wird das ganze durch die allgemeinbildenden Fächer Deutsch, Wirtschaft und Sozialkunde.

Parallel dazu erhält man im Ausbildungsbetrieb Einblick in verschiedene Abteilungen und die jeweiligen Leistungen des Unternehmens. Der zukünftige Versicherungsfachmann wird in der Praxis an den richtigen Umgang mit Kunden herangeführt. Zudem kann er sein Wissen aus der Berufsschule erweitern und vertiefen. Weitere Ausbildungsfelder im Unternehmen sind:

- Rechtsgrundlagen für den Versicherungsbereich

- Beschwerdemanagement

- Bedarfsanalysen durchführen und kundenorientierte Lösungen erarbeiten

- Digitale Berechnungs- und Beratungsprogramme richtig einsetzen

- Kundenkontakte herstellen und Verkaufschancen ausmachen

Nach der Hälfte der Ausbildungszeit legen die Azubis eine schriftliche Zwischenprüfung ab. Die Ausbildung endet mit der Abschlussprüfung, die sich aus einem schriftlichen und einem mündlichen Teil zusammensetzt. Im schriftlichen Teil stehen insgesamt drei Klausuren an: In den Fãchern »Wirtschafts- und Sozialkunde« und »Versicherungswirtschaft«, sowie – je nach gewãhlter Spezialisierung – in »Schadens- und Leistungsbearbeitung« bzw. »Anlage in Finanzprodukte«.

Die mündliche Prüfung besteht aus einem fiktiven Kundengespräch und einem fallbezogenen Fachgespräch. Eine erfolgreich abgeschlossene Kaufmann für Versicherungen und Finanzen Ausbildung legt den Grundstein für einen Berufseinstieg in die Finanz- und Versicherungsbranche.

➥ Weitere Informationen der IHK Berlin zur Prüfung

Weiterbildungsmöglichkeiten Versicherungskaufmann und Quereinstieg

Um Kunden optimal in Versicherungsfragen beraten und betreuen zu können, müssen Versicherungskaufleute immer auf dem neuesten Stand sein, was Versicherungsprodukte und gesetzliche Grundlagen betrifft. Darum legen Versicherungsunternehmen großen Wert auf die stetige Weiterbildung ihrer Mitarbeiter und bieten regelmäßig Schulungen und Seminare zu aktuellen Themen an. Wer als Versicherungsvertreter, Versicherungsmakler, Versicherungsberater oder Versicherungsvermittler im Sinne von § 34d GewO arbeitet, ist laut Absatz 9 sogar verpflichtet, sich mindestens 15 Stunden im Jahr weiterzubilden.

Aufstieg durch Weiterbildung

Einige spezielle Lehr- und Studiengänge bieten einem Versicherungskaufmann Aufstiegschancen, da sie nicht nur auf eine rein fachliche Weiterbildung abzielen, sondern zugleich einen Wissenserwerb in zusätzlichen Bereichen – verbunden mit einer beruflichen Höherqualifizierung – bedeuten. Ein Abschluss als Fachwirt etwa ist mit einem Meistertitel gleichwertig. Weil die Übernahme von mehr Verantwortung oder gar einer Leitungsfunktion oftmals an eine höhere Qualifikation gebunden ist, steigen Ihre Aufstiegschancen zum Beispiel durch:

- einen Lehrgang im Controlling und Rechnungswesen

- eine Weiterbildung im Bank- und Versicherungsrecht

- einen Abschluss als geprüfter Fachwirt für Versicherungen und Finanzen

- einen Abschluss als geprüfter Fachwirt für Finanzberatung

- ein Studium im Insurance Management oder in Versicherungswirtschaft

- ein BWL-Studium mit Schwerpunkt Versicherungen und Finanzen

- ein BWL-Studium mit Schwerpunkt Marketing und Vertrieb

Damit sind Sie in der Lage, Ihren Tätigkeitsbereich auszubauen, sich in Ihrem Berufsfeld weiter zu spezialisieren und Führungsaufgaben wahrzunehmen. Langfristig wirken sich Fort- und Weiterbildungen auch auf das Gehalt aus.

Quereinstieg Versicherungskaufmann: Geht das?

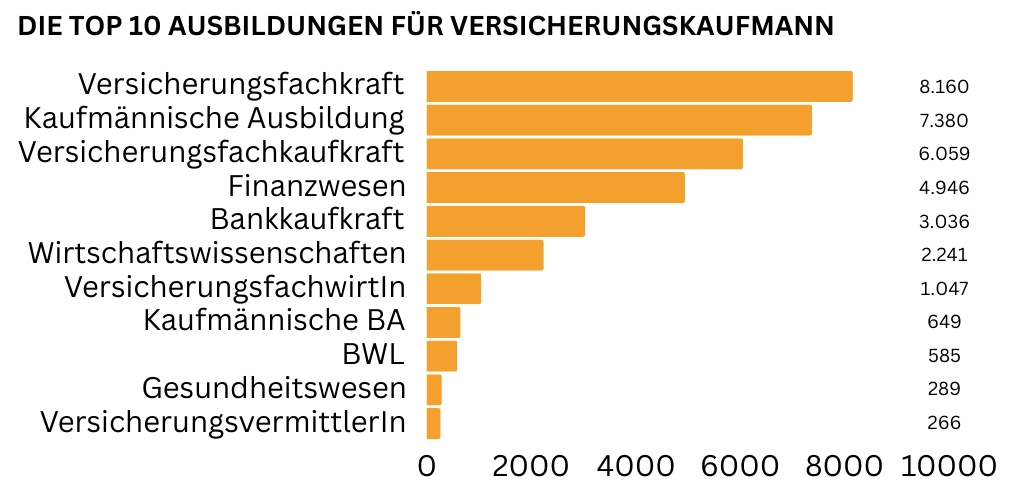

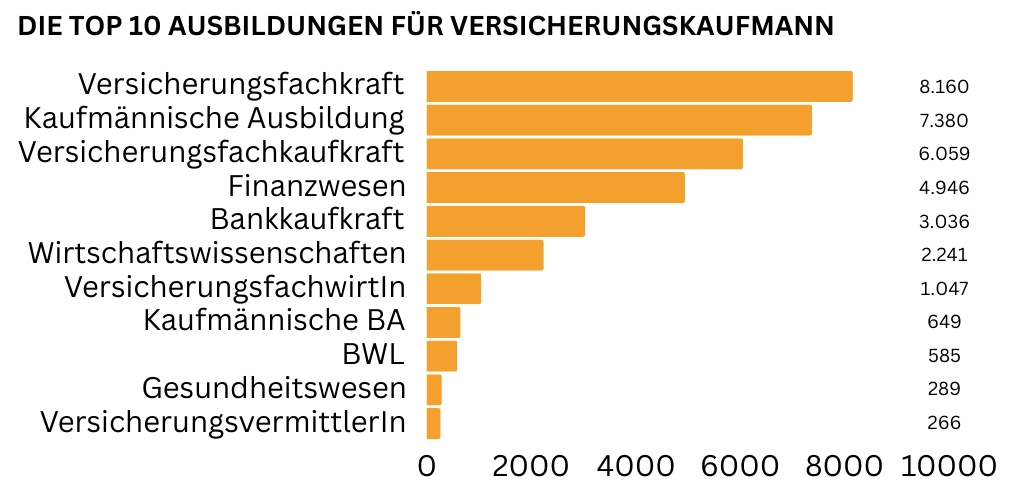

Grundsätzlich können Sie auch ohne Ausbildung als Versicherungskaufmann Jobs in der Versicherungsbranche finden. Viele Unternehmen geben gern Bewerbern aus anderen kaufmännischen Berufen mit Erfahrung in Kundenberatung und -service, Büromanagement oder Verwaltung die Chance zum Quereinstieg in die Versicherungswirtschaft. So eignet sich beispielsweise auch eine Ausbildung als Bankkaufmann, Finanzwirt oder Finanzassistent für einen Einstieg. Wichtig ist hier vor allem die Bereitschaft, sich notwendige, spezifische Kenntnisse anzueignen. Eine weitere Option für den Quereinstieg besteht im Rahmen einer Umschulung zur Versicherungskauffrau / zum Versicherungskaufmann, die genau wie die Ausbildung 3 Jahre dauert.

Wie viel verdient ein Versicherungskaufmann?

In Deutschland gilt ein Manteltarifvertrag* für das private Versicherungsgewerbe, dem etwa 95 % der Versicherungsunternehmen angeschlossen sind, einige Unternehmen haben eigene Tarifverträge. Damit wird das Versicherungskaufmann Gehalt für Angestellte durch die Entgeltgruppe bestimmt. Die Eingruppierung hängt von der Ausbildung, den Berufsjahren sowie vom Tätigkeits- und Verantwortungsbereich ab.

Versicherungskaufleute verdienen ab 01.09.2024 nach Abschluss ihrer Berufsausbildung im ersten Berufsjahr 3.065,00 Euro brutto im Monat, im sechsten Berufsjahr sind es bereits 3.500,00 Euro. Je höher die Anforderungen an fachliches Können im Job sind und je mehr Berufsjahre ein Versicherungskaufmann vorweisen kann, desto höher fällt das Gehalt aus. So liegen die Gehälter in den höchsten Gehaltsgruppen ab dem 14. Berufsjahr zwischen 4.769,00 Euro und 5.749,00 Euro brutto monatlich.

Die durchschnittliche Spanne beim Bruttojahresverdienst reicht von ca. 36.100 bis zu 52.700 Euro brutto im Jahr. Hinzu kommen Zusatzleistungen, wie Weihnachts- und Urlaubsgeld sowie Sonderzahlungen. In einigen Positionen mit besonders hohen Anforderungen an das fachliche Können sowie erweiterter Fach- und Führungsverantwortung sind Spitzenverdienste von bis zu 70.000 Euro jährlich drin.

Ausbildungsvergütung Versicherungskaufmann

Schon während ihrer Ausbildung werden angehende Versicherungskaufleute im Vergleich zu anderen Berufen sehr gut bezahlt. Die Ausbildungsvergütung beträgt seit dem 01.09.2024 monatlich

- im 1. Ausbildungsjahr = 1.205,00 Euro

- im 2. Ausbildungsjahr = 1.282,00 Euro

- im 3. Ausbildungsjahr = 1.370,00 Euro

Besonderheiten beim Versicherungskaufmann Gehalt

Wenn Sie als Kaufmann für Versicherungen und Finanzen im werblichen Außendienst arbeiten, also im Versicherungsvertrieb tätig sind, bekommen Sie in der Regel eine variable Vergütung. Diese setzt sich aus einem festen Mindesteinkommen sowie Erfolgsprämien für erfolgreiche Vertragsabschlüsse zusammen. Das Mindesteinkommen beträgt ab dem 01.11.2024 monatlich 2.330,00 Euro. Ihr variabler Gehaltsanteil kann von Arbeitgeber zu Arbeitgeber verschieden sein, hängt aber insbesondere von Ihrem beruflichen Engagement ab.

Mit einer Ausbildung als Versicherungskaufmann haben Sie außerdem die Möglichkeit, sich als Versicherungsmakler oder Versicherungsvertreter selbstständig zu machen. Dann bestimmt sich Ihr Verdienst anhand der Provisionen, die Sie mit Ihren Auftraggebern ausgehandelt haben.

➥ Mehr erfahren: Was verdient ein Versicherungsvertreter?

Karriereperspektiven und Jobs

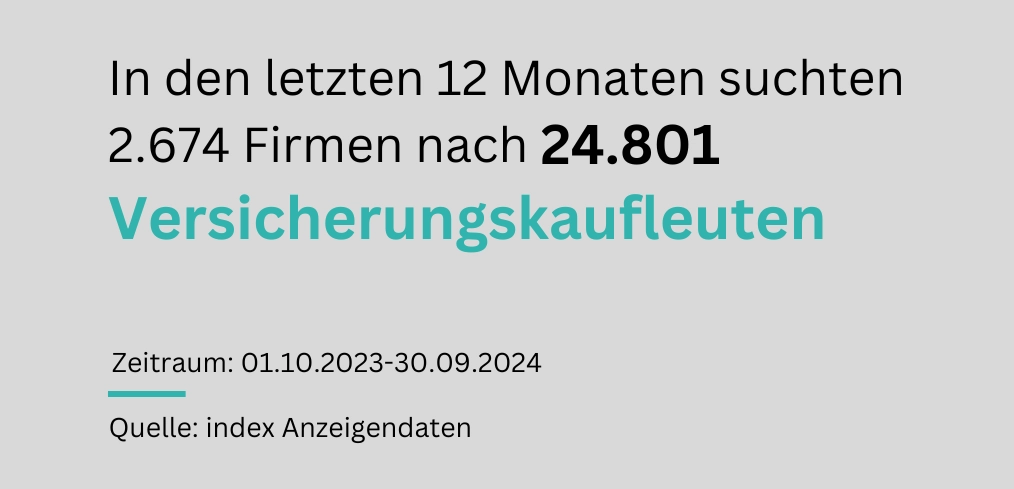

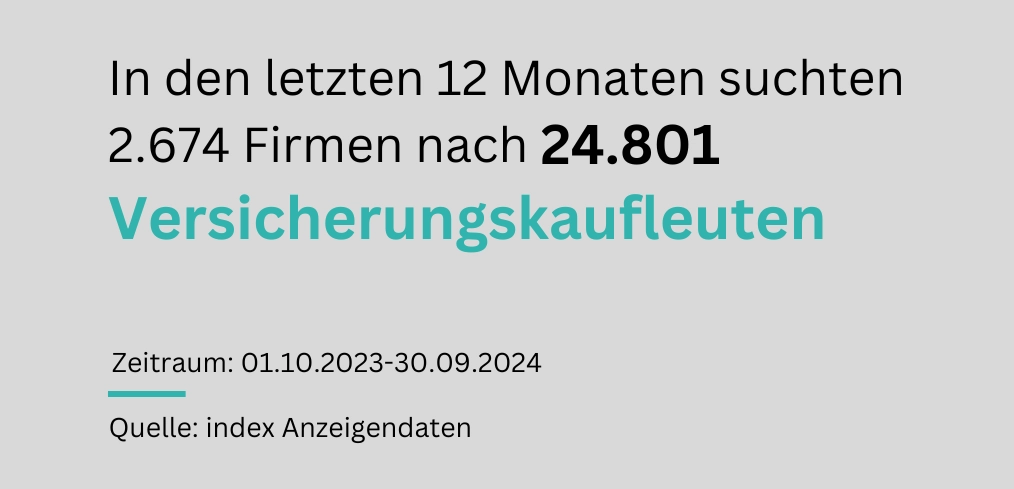

Als Kaufmann für Versicherungen und Finanzanlagen stehen Ihnen – neben der beruflichen Selbstständigkeit – zahlreiche weitere Optionen offen. Denn gut ausgebildete Kaufleute werden in vielen Branchen geschätzt und gesucht. In den vergangenen zwölf Monaten haben 2.674 Firmen insgesamt 24.801 Stellenangebote für Versicherungsfachkräfte ausgeschrieben. Sehr gute Karriereperspektiven bietet unter anderem der Vertrieb. Auf unserer Jobbörse salesjob.de finden Sie zum Stichwort »Versicherungen« attraktive freie Stellen bei Banken und Versicherungsunternehmen.

Eine kaufmännische Ausbildung ist aber auch Türöffner in andere vertriebliche Bereiche. Entdecken Sie jetzt weitere Jobs, bei denen Sie Ihre Fähigkeiten als Versicherungskaufmann hervorragend einsetzen können:

Außendienst Jobs | Call Center Jobs | Consulting Jobs | Controlling Jobs | Handelsvertreter Jobs | Key Account Manager Jobs | Sachbearbeiter Jobs | Sales Manager Jobs

Beruf Versicherungskaufmann: Lohnt sich das?

Die meisten Menschen haben ein stark ausgeprägtes Sicherheitsbedürfnis. Versicherer decken durch ihre Angebote exsistenzielle Risiken ab und leisten damit einen wichtigen Beitrag zur gesellschaftlichen Stabilität. Die Versicherungswirtschaft gehört zu den bedeutendsten Wirtschaftszweigen in Deutschland.

Obzwar die Zahl der Versicherungsunternehmen seit 1980 zurückgegangen ist, wächst die Branche beständig und erzielt momentan Umsätze in Höhe von 351,6 Mrd. Euro. Sie ist zugleich wichtiger Arbeitgeber: Aktuell sind in der privaten Versicherungswirtschaft 473.000 Menschen beschäftigt (davon 290.000 Angestellte und 183.000 selbstständige Versicherungsvermittler).**

Der Job als Kaufmann für Versicherungen und Finanzanlagen gilt als krisenfest und zukunftssicher. Denn trotz Digitalisierung und Automatisierung bleibt das Versicherungsgeschäft ein sensibler Arbeitsbereich, der aufgrund der steigenden Komplexität von Versicherungsprodukten sowie einem zunehmenden Bedarf an individueller Beratung weiterhin auf gut ausgebildete Fachkräfte angewiesen sein wird.

Wenn Sie kommunikativ, serviceorientiert und flexibel sind, sowie gern andere Menschen beraten und zugleich analytisch denken und organisiert arbeiten, kann der Beruf als Versicherungskaufmann Ihr Traumberuf sein.

Andreas Dickhoff

Autor/Editor

Zwischen salesjob und Andreas Dickhoff besteht schon sehr lange eine intensive Verbindung. Andreas ist 2007 als Sales Manager eingestiegen, hat noch im selben Jahr (und bis heute) die Leitung des Vertriebs übernommen und füllt seit 2015 auch die Rolle des Geschäftsführers. In dieser hybriden Funktion hat er sowohl das Ohr am Kunden, als auch die Zahlen sowie die Weiterentwicklung unserer Produkte und Dienstleistungen fest im Blick.

*Quelle: Gehaltstarifvertrag für das private Versicherungsgewerbe, abrufbar bei der HanseMerkur

**Quelle: »Statistiken zur deutschen Versicherungswirtschaft« des GDV

Gender-Hinweis

Aus Gründen der besseren Lesbarkeit verwenden wir die geschlechtsspezifische Differenzierung nicht durchgehend, sondern meist das generische Maskulinum (z. B. „der Kaufmann“). Sämtliche Personenbezeichnungen gelten jedoch gleichermaßen für jedes Geschlecht und sollen keinerlei Benachteiligung darstellen. Die verkürzte Sprachform hat ausschließlich redaktionelle Gründe und ist wertfrei.

Bild: Petra Bork | pixelio.de